資産運用を始めたいけど、まず何からすればよいのか分からない・・

この記事ではそんな方の疑問に答えています♪

あなたが資産運用という言葉からまず連想するのは、株?投資信託?FX?外貨預金??

選択肢が色々あって、最初に何から始めたらよいのか迷いますよね。

実は資産運用には「複利効果」が一番大切で、正しく使うとお金を大きく増やすことができます。また、適切な利回り目標を設定することも重要です。

この記事では、福利効果とは何か、なぜ重要か、どのように使えばよいのか、投資初心者が目指すべき利回り目標の目安について紹介しています。

この記事を読み終わると、福利効果の重要性を理解でき、自然と最初に何に投資をすればよいのか自分で決めることができるようになります。

この記事で理解できること

- 複利効果とは?

- 資産運用に複利効果がなぜ重要か?

- 投資ビギナーが目標にすべき利回り

- 複利効果を効率よく使える投資商品は何か?

この記事は投資で失敗し大きく遠回りしてしまった私が、もっと早くに知っておくべきだったと後悔した内容をまとめたものです。少しでも多くの方に届きますように。

複利効果って何?

複利効果とは、簡単に言うと利息に利息が付き、雪だるま式にお金が増えていくことです。

分かりやすい例で、銀行に100万円のお金を預けることを考えてみましょう。

銀行にお金を一定期間預けておくと利息がもらえます。

分かりやすくするために支払う税金は無視します。もらえる利息は預金金利で決まりますが、金利も計算しやすい10%と仮定します。

100万円を金利10%の銀行に貯金

1年後の利息=10万円

2年後の利息=11万円

3年後の利息=12.1万円

3年後、あなたの銀行口座は元本の100万円+3年分の利息で合計 133.1万円になっています。

ここで重要なポイントは1年後よりも2年後、2年後よりも3年後、年々利息が増えている点です。

もらった利息に対しても次の年に利息が発生するから受け取る利息が雪だるま式に増えていきます。

これが複利効果です。

重要

複利効果とは、利息が利息を生んでどんどん時間と共に増えていく効果のこと

資産運用に複利効果はなぜ重要?

先ほど福利効果の説明に銀行の預金を例に挙げましたが、銀行にお金を預けると利息がもらえるなんてことは言われなくても既に知っています。

普段から銀行にお金を何年も預けているのに、複利効果なんて実際には感じることはありません。

銀行に預けておいても、お金ぜんぜん増えません。なぜでしょか?

それは銀行の金利が低すぎるから。

説明では金利10%で計算しましたが、現在の銀行の普通預金金利は0.001%程度です。

100万円を1年預けても利息はたった10円・・これでは複利効果は体感できません。

複利効果を体感するためには、金利(利回り)が高い銀行(投資商品)を選ぶ必要があります。

ポイント

資産運用の場合、「利息」=「利回り」

利回りが高い投資商品を長期運用することで、複利効果は体感できる!

では、もっと現実的な例を使って複利の効果を考えてみましょう。

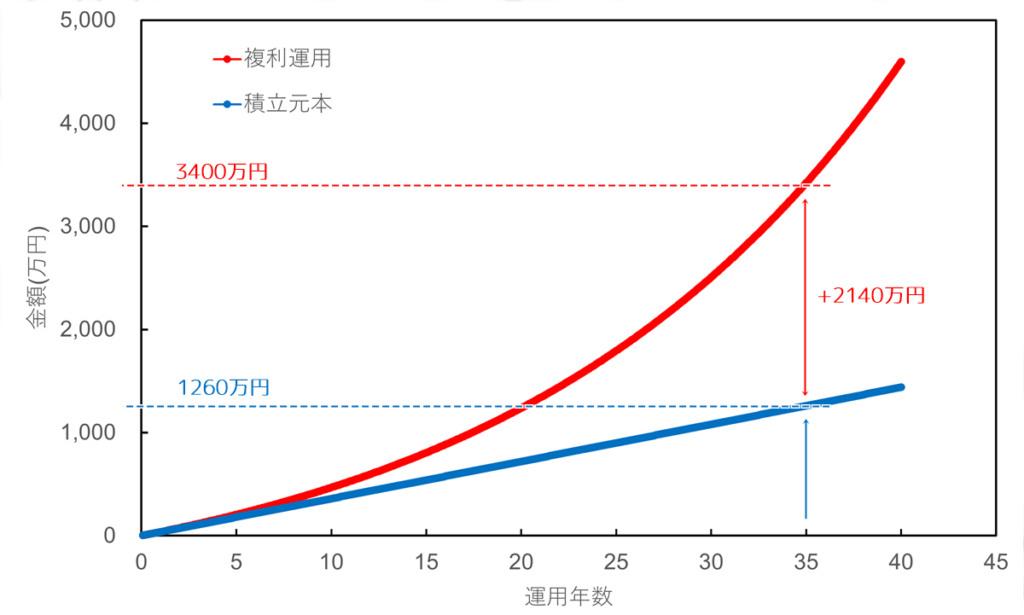

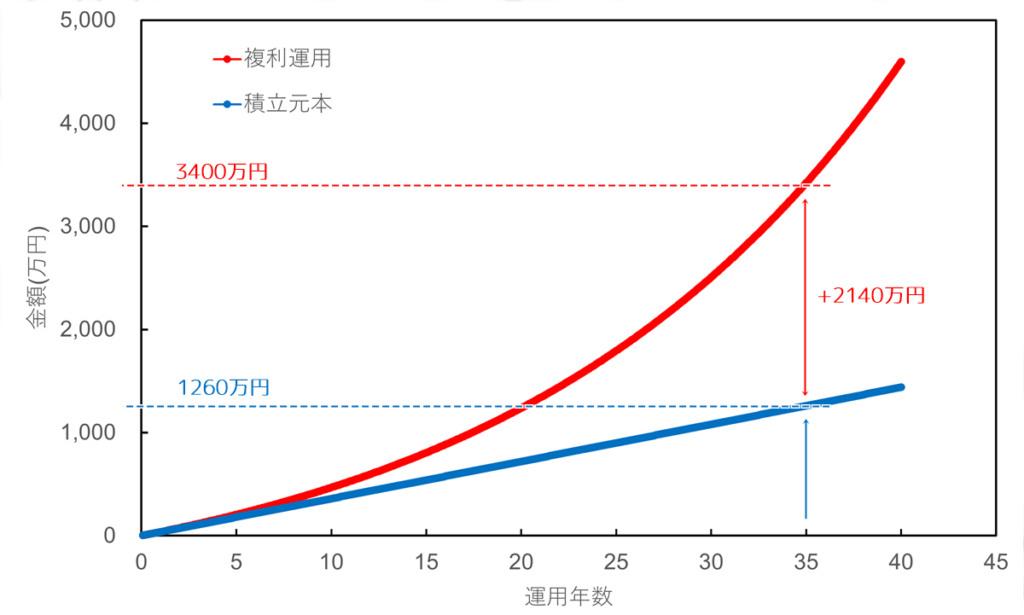

25歳の社会人が定年退職する60歳までの35年間、毎月3万円づつ(年間36万円)を利回り5%の商品に投資するとします。

上のグラフは毎月3万円の投資元本が資産運用の結果どのように増えていくかを示しています。

ポイント

35年間、毎月3万円を「貯蓄」の場合、1260万円(青線)

35年間、毎月3万円を利回り5%で「資産運用」の場合、約3400万円に増える!(赤線)

35年間という長期間利回り5%で資産運用を行うと、福利効果により貯蓄よりも約2140万円資産を増やせます。これは元本が資産運用により約2.7倍になったということなので、複利は非常に大きな効果であることが分かります。

老後2000万円問題も、毎月3万円積み立て運用を継続するだけで解決できますね!

複利効果に大切なもう一つのもの、それは「時間」

このグラフをもう一度よく見てください。なにか気が付くことはあるでしょうか?

赤線と青線の間が複利効果により増えたお金を示しています。

運用期間が長ければ長いほど、複利効果によりお金がたくさん増えていますよね。

逆に言えば、運用期間が短いと複利の効果が少ない=お金が増えるスピードが遅いです。

これが30代半ばにして複利効果のメリットを理解した私が激しく後悔した理由です。

資産運用は何歳から始めても遅すぎることはないが、早ければ早いほど良い。

それは複利効果のメリットを最大限生かせるから。

10年前にこのことを理解できていたら・・、10年前から資産運用を正しい方法で始めていたら・・

今頃私の資産は大きく増えていたかもしれません。

複利効果で重要なこと

- 長期間の資産運用で複利効果が最大に!

- 資産運用を始めるなら若ければ若いほどよい。若者こそ資産運用を!

- 継続は力なり

複利効果の計算方法

先ほどは毎月3万円の資産運用を例に計算しましたが、金額が違ったらどう変わるでしょうか?

自分だったら毎月もっと大きな金額積み立てできるよ?

利回り5%よりも良い商品見つけたのだけど、その場合はどうなるの?

運用年数が違ったら?

自分に合った設定で計算してみたくありませんか?

エクセルを使って計算することもできますが、わざわざそのような手間をかけなくても簡単にシミュレーションできるサイトをご紹介します。私も毎回使っています。

資産運用かんたんシミュレーション - アセットマネジメントOne

こちらのサイトで、想定利回り、初期投資額、毎月の積立額、運用年数を入力するだけで簡単に確認することができます。

色々条件を変えた場合の運用結果をぜひ確認してみてください♪

投資ビギナーの目標利回り=最大10%

投資を始めたばかりの人がまず目標にすべき運用利回りは10%です。

利回りを高く設定して運用シミュレーショするとお金の増え方は当然早くなりますが、自分が投資をする商品を選ぶ上で基準とすべき利回りは最初は10%にしましょう。

「投資の神様」と呼ばれるウォーレンバフェット氏の生涯平均利回りは約20%です。

20%の利回りでも長期間維持できた場合、その効果は驚異的なものになります。

あなたが投資初心者で、これからいろいろな投資商品について自分で調べていくと利回り10%を大きく超える成績だと主張する商品に数多く出会うことになるでしょう。世の中は色々な怪しい情報で溢れています。

その商品を買う前に、まず疑ってみてください。投資の神様ですら利回り20%です。あなたが買おうとしているその商品は本当に神様以上にすごい商品でしょうか?

ちなみに私が300万円の損失を出したFXで最初に立てた目標は月利10%でした(笑)年利換算でなんと120%!これがいかに無謀な利回り目標であったかわかるでしょうか?

あえてリスクを取ることで利回りを上げることは可能ですが、リスクをとる=お金を失う可能性を高めることだと忘れずに。

あなたが運用利回り10%を20年継続出来たら、それは誰にでも誇ることができる素晴らしい成績です。運用利回り5%を20年継続であっても、十分良い成績です。

最初の目標設定に失敗すると私のように大きく遠回りすることになります。

まずは運用利回り5~10%の目標から始めてみましょう!

利回りが10%を大きく超えると主張する商品は、何らかの高いリスクを抱えている商品である可能性があります。どのような犠牲(リスク)を払って高い利回りを実現しているのか、自分で判断できない場合は運用を見送ったほうがよいでしょう。

重要

投資の神様の生涯運用利回りは約20%

投資ビギナーの目標運用利回りは10%から始めよう!

資産運用で複利効果を使える投資商品

投資初心者だから結局何に投資すればいいのか分からないんだけど?

どれに投資したら複利効果?って使えるの?

実は株、投資信託、FXなんでも複利効果で増やせるんだけど、

継続的に利益を出せる商品/手法を選ぶ必要があるね

で・・・どれが儲かるかなんて分からなくない?

複利効果は利息に利息がついて増える効果なので、継続して利益が出せるなら極論はどの商品を選んでも良いです。

ただ資産運用を始めたばかりの時は、

株でどの銘柄が上がるのかなんて分からない。

FXで為替レートが上がるのか下がるのか予想なんてできない。

どの投資信託を選べば上がるのか分からないってのが普通です。

投資に絶対はありません。将来の利益を100%保証できる商品はありません。ですがリスクを分散させ、なるべくリターンが多くなるようにたくさんの先人たちが選択している手法があります。

それがインデックス型の投資信託の積み立て投資です。

複利効果を一番手軽に使う方法

分かりやすくお金を増やすためには、商品を安く買い、高く売ればよいですよね。

資産運用でこれを実現するためには、将来値上がりすることが分かっている商品を買い続ければよいですよね。つまり積み立て投資です。

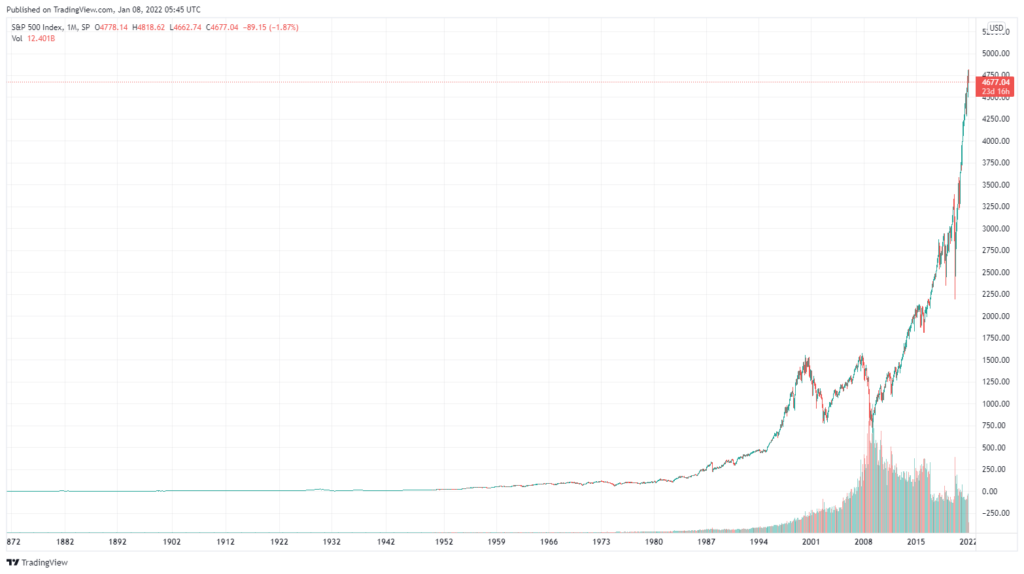

そんな値上がりが続く商品なんて無いと思うかもしれませんが、実は今も値上がりが続いている商品はあります。代表例がS&P500と呼ばれる株価指数です。この株価指数は過去30年以上にわたり上昇が続いています。

上のチャートの通り、長期にわたり上昇傾向が続いていることが分かります。

S&P500とはアメリカの株式市場に上場されている企業から超優良企業500社のみをピックアップして構成されている株価指数です。

このように長期的にみて上昇傾向が続く商品は積み立て投資に最適です(ドルコスト平均法)。

短期的に価格が下落することがあっても、一定額を毎月積み立てることで価格が安くなった時にたくさん買うことができます。

安く購入できた分はいずれ長期的には値上がりし、将来の大きな利益となります。

ポイント

複利効果を手軽に使うには、S&P500のような長期間上昇傾向が続いている商品の積み立て投資が最適

資産運用入門者向けおすすめ投資信託

上昇傾向が続くS&P500に積み立て投資をしたい場合、何を購入すればよいのでしょうか?

それは、S&P500に連動する投資信託を毎月一定額、継続購入するのが手軽でお勧めです。

S&P500の過去の平均利回りは約7%程度です。(参考までに2021年は+28%の成長でした)

リターンを厳しく見積もって5%の利回りと仮定した場合に選択する商品としても過去30年の実績から十分現実的な投資信託です。

具体的には SBI証券や楽天証券で購入可能な eMAXIS Slim 米国株式(S&P500)のようなインデックス連動型の投資信託となります。

毎月定額での積み立てをつみたてNISAと組み合わせて運用すると効果的です。

メリット

- 自動積み立てできるので、なにもしないで放置していても資産形成できる

- アメリカ市場の成長度に応じたリターンが常に期待できる

- アメリカの複数の企業に分散投資していることになるのでリスク低減が見込める

デメリット/リスク

- アメリカという国に一極集中投資していることになる

- アメリカが衰退すると積み立て資産が目減りする可能性がある

- S&P500が今後も値上がり続ける保証はない(暴落した過去の例もある)

- ドル建ての資産を持つことになるので、為替変動の影響を受ける

- 自分で運用する必要がないため、資産運用している実感があまりもてない

もちろんS&P500の投資信託にはデメリットもありますが、入門としては最適だと考えています。

最初に何をしたらよいか分からない場合は、まずS&P500の投資信託から始めて、アメリカ一極集中のドル建て投資がリスクであると考えるのであれば別の商品にも分散投資してみるとか、自分に合ったポートフォリオを徐々に作り上げていけばよいと思います。

重要なのは、なるべく早く始めること。

何をしたらよいか分からないで悩んでいるのであれば、その悩む時間がもったいないのでまずS&P500の投資信託から始めて、その後に悩みましょう。

もしS&P500よりも自分に最適な運用商品が見つかったら、その時にはすべて売り払ってその商品に切り替えて投資を続ければよいのです。

まずは始めましょう!

応用編:資産運用の目的から投資商品を選択する手順と考え方

あなたが資産運用をする目的は何でしょうか?

仕事を辞めて、投資だけで生活したい?

定年退職後、将来の年金だけでは不安なので資産を作りたい?

資産運用の目的は人により異なります。

あなたのその目的を達成するために、いつまでにいくらあればよいのかざっくり試算するところから始めましょう。

例えば、私の場合15年後に本業の年収と同じ額を資産運用で稼ぎ、いつでも仕事を辞められる状態にしたいという目的で、15年後までに1億3000万の資産が必要と見積もりました。

目標を設定したら、必要な利回りと毎月の積立額を決めます。

私は目標に対して、毎月20万円の積み立て、利回り12%で運用すると達成可能とシミュレーションしました。しかし人によっては、同じ目標でも毎月50万円の積み立て、利回り3%の運用で同じ目標を達成することができます。

利回り3%と12%ではリスクの大きさが異なります。

利回りの大きさとリスクの大きさ=お金を失う確率は比例することを忘れずに。

例えば国債は利回りは低いですが、資金を失うリスクは低いです。FXは高い利回りが期待できますが、適切な資金管理がないと資金を大きく失うリスクがあります。

リスクが小さい商品を選択することは安全に資産運用できる確率を高めます。一方で、資産が増えるスピードはリスクが小さいと遅い傾向にあります。

一つの投資商品にこだわらず、リスクの低いもの、高いもの混在したポートフォリオを組み、リスク分散の上で全体で見たときの利回りを上げていくのがもっともよく使われる手法です。

自分にあったポートフォリオはどのようなものか、考えながら楽しんで資産運用を行ってみてください♪

応用編:資産運用のポートフォリオを組む時の考え方

最後に、私の投資に対する考え方を大きく変えたポートフォリオを組む時の考え方の一つをご紹介します。これが正しいと言うわけではなく、こういった考え方もあるのだと参考に頂ければ幸いです。

例えば、ある人が毎月20万円自由に投資をするお金を持っていました。これをどのように分配して投資するか考えます。

その人は定年まであと30年以上あるため、毎月3万円をS&P500の投資信託へ積み立て、のこり17万円をリスクの高い商品に投資することにしました。

リスクの低い商品に15%、高リスクの商品に85%という投資割合です。

資産運用の割合が高リスク商品に偏っています。危険だと多くの人は言いますが、その人はあまり気にしていません。

なぜでしょうか?

毎月3万円の積み立て投資を30年以上続ければ、老後に最低限必要な資金の大半を確保できることが分かっているからです。この3万円の積み立てにさえ手を付けなければ、のこりの17万円の投資でどんな無茶をして、万が一お金をすべて失っても老後の資金を十分に残すことができます。

だから安心して資金を早く増やすための無茶なリスクの高い投資ができる。

この考え方、当たり前なのかもしれませんが適切なリスクの取り方を模索していた私には目から鱗でした。

大きく資金を短期間で増やすには、リスクを取らなければならない。しかし将来のリスクへの備えは必要。もし将来必要な最低限度のリスクに対して備えが十分であれば、ハイリスク商品の割合を大きく増やすことも可能になる。

私はポートフォリオに比較的リスクの高いFX自動売買を取り入れ、割合も増やしていますが理由はこの考え方をベースにしています。FXの自動売買で失敗して資金を失い15年後に目標達成できなくても、本業を続け、積み立て投資だけでも継続できている限り老後資金が不足することはないように、低リスク商品は必要十分な金額だけポートフォリに組み込んで残りはハイリスク商品で運用を目指しています。